Última atualização em 27/11/2024 por CDM Contabilidade

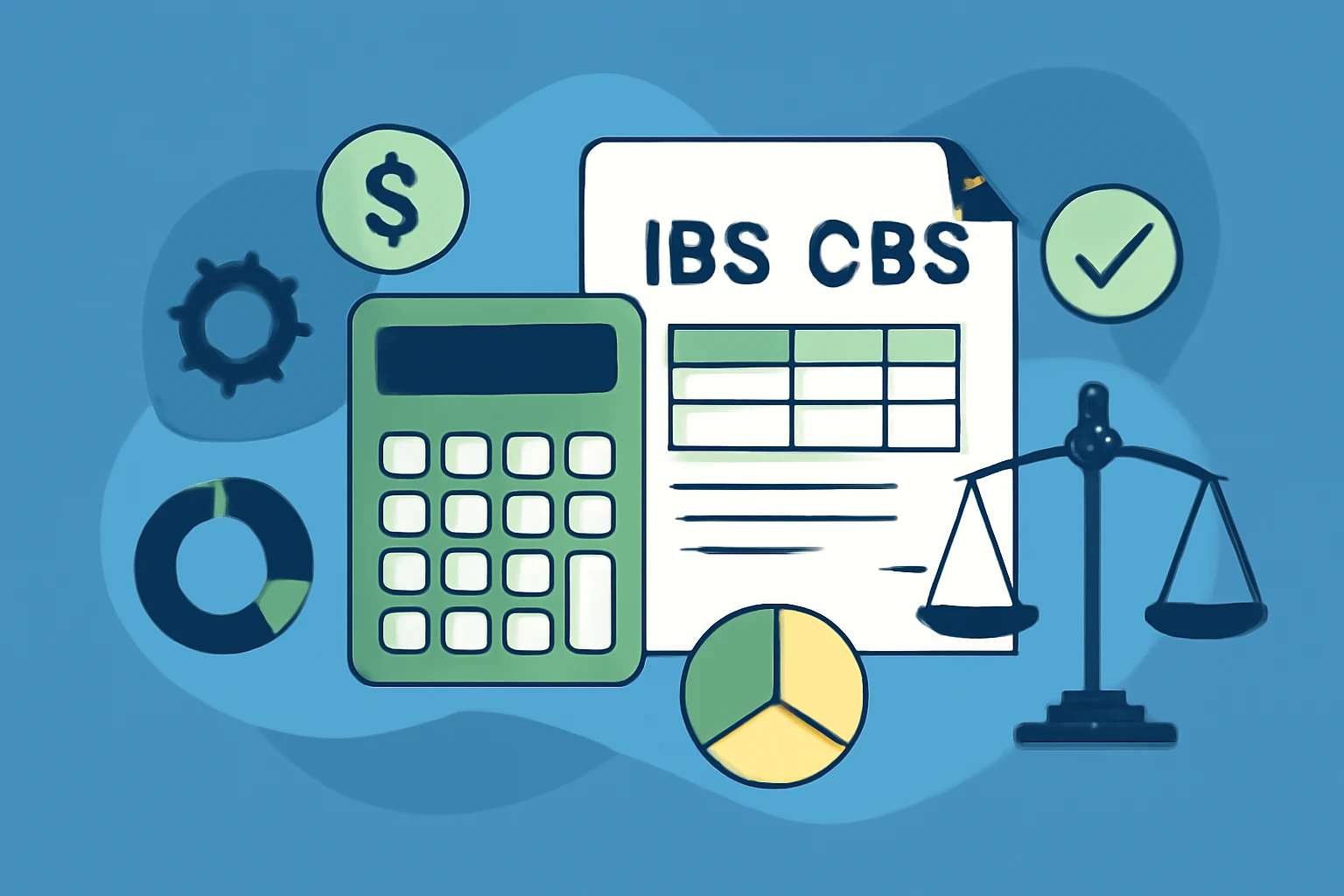

A reforma tributária está gerando mudanças significativas no cenário fiscal, e uma das áreas afetadas é o ( Imposto sobre Bens e Serviços (IBS). Compreender as novas regulamentações é crucial para proprietários, investidores e empresas que lidam com propriedades.

O Que Mudou no Imposto sobre Bens e Serviços

O IBS (Imposto sobre Bens e Serviços), será cobrado em substituição ao ICMS (Estadual) e ISS (Municipal), e incidirá, também, sobre os bens intangíveis, cessão e o licenciamento de direitos, locação de bens e sobre as importações de bens, tangíveis e intangíveis, serviços e direitos, nas exportações de mercadorias e serviços não haverá a incidência do IBS, no entanto, fica assegurado ao exportador a manutenção e o aproveitamento dos créditos.

A cobrança do IBS estará fundamentada em legislação única e uniforme em todo o território nacional, podendo cada Estado estabelecer a sua própria alíquota, e caso isso não ocorra, o Estado deverá observar a alíquota geral fixada por Resolução do Senado Federal. “aliquota de referência”.

Princípio do destino

O IBS é regido pelo princípio do destino, ou seja, princípio este que implica que toda a arrecadação do ICMS passe para o Estado onde a mercadoria é consumida.

Base de cálculo IBS

O IBS não integrará a sua própria base de cálculo (por fora) e não vai compor a base de cálculo do: IS; IBS; e PIS/Pasep e Cofins.

O cálculo do IBS será realizado por fora, ou seja, o imposto não integrará a própria base.

Não cumulatividade

O IBS será não cumulativo, compensando-se o imposto devido pelo contribuinte com o montante cobrado sobre todas as operações nas quais seja adquirente de bem, material ou imaterial, inclusive direito ou serviço.

Não darão direito a crédito as entradas consideradas de uso ou consumo pessoal, nos termos da lei complementar e as hipóteses previstas na CF/1988 .

Vigência

A tributação do IBS se iniciará a partir de 01.01.2026, com alíquota de 0,1% e, de forma gradual, à medida em que a alíquota do IBS for sendo aumentada, as alíquotas dos impostos substituídos devem ser reduzidas.

Em 2027 e 2028 o IBS será cobrado à alíquota estadual de 0,05% e à alíquota municipal de 0,05%, sendo que, durante este período, a CBS será reduzida em 0,1%.

A alíquota do IBS será aumentada gradualmente, através de Lei Complementar, no período de 2029 a 2032.

Ainda, no período entre 2029 e 2032, haverá a redução das alíquotas e dos benefícios de ICMS e ISS. Estes serão aplicados nas seguintes proporções de suas respectivas alíquotas:

a) 9/10, em 2029;

b) 8/10, em 2030;

c) 7/10, em 2031; e

d) 6/10, em 2032.

Também se aplica ao IBS a “alíquota de referência”, de forma que a alíquota deve corresponder a uma arrecadação que compense a redução da receita com o ICMS e o ISS.

A partir de 2033, fica extinto o ICMS, bem como os fundos destinados a investimentos em obras de infraestrutura e habitação e financiados por contribuições sobre produtos primários e semielaborados, vinculados ao ICMS e ao ISS, e seus respectivos benefícios.